محاسبه مهریه

متن کامل نامه و شیوه دقیق محاسبه ارزش

مهریه به نرخ روز، به شرح زیر است:

نحوه محاسبه ارزش مهریه وجه رایج کشور

حجتالاسلام و المسلمین جناب آقای خلفی

مدیر محترم حوزه ریاست قوه قضائیه

نظر به اینکه بانک مرکزی جمهوری اسلامی ایران بر اساس ماده ۴ آییننامه اجرایی

قانون الحاق یک تبصره به ماده ۱۰۸۲ قانون مدنی مصوب ۱۳/ ۲/ ۱۳۷۷ مکلف شده است

شاخص بهای کالاها و خدمات مصرفی در مناطق شهری ایران را به طور سالانه جهت

محاسبه میزان مهریه وجه رایج، حداکثر تا پایان خرداد ماه هر سال در اختیار قوه

قضائیه قرار دهد و نیز بر اساس مصوب مجمع تشخیص مصلحت نظام در خصوص خسارت تأخیر

تأدیه چک و همچنین ماده ۵۲۲ قانون آئین دادرسی مدنی، بانک مرکزی جمهوری اسلامی

ایران موظف به اعلام نرخ تورم به مراجع قضایی و دادگاهها میباشد، لذا به

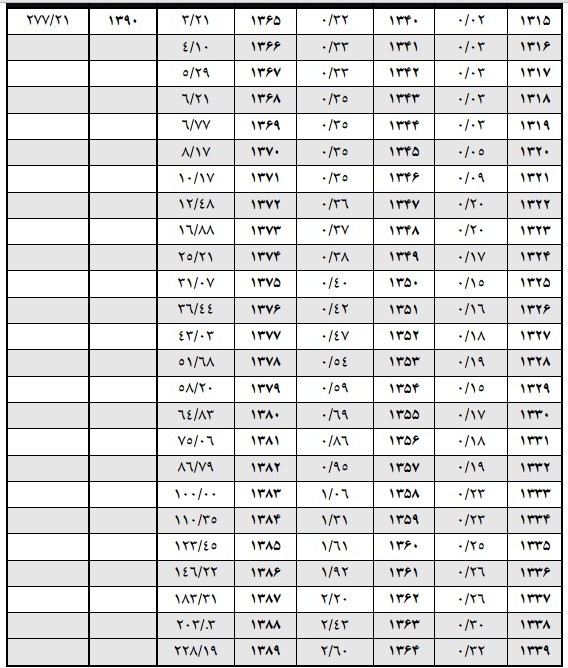

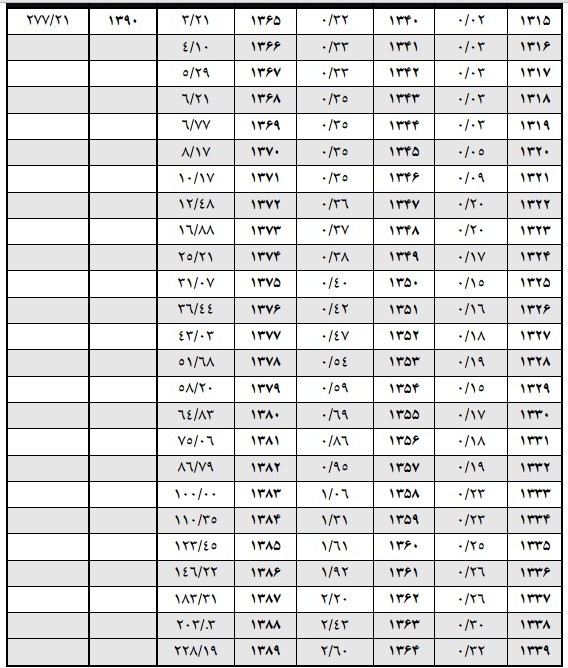

پیوست دو برگ جدول (یک جدول شامل اعداد شاخص سالانه جهت محاسبه مهریه وجه رایج

و یک جدول شامل اعداد شاخص ماهانه جهت محاسبه خسارت تأخیر تأدیه) مربوط به سال

۱۳۸۸ و سالهای قبل جهت ملاحظه و ارایه به دستگاههای تابعه ارسال میگردد.

معاون اقتصادی رئیس کل بانک مرکزی جمهوری اسلامی ایران حسین قضاوی

نحوه محاسبه ارزش مهریه وجه رایج کشور

۱- با مراجعه به سایت

ارتباط مردمی قوه قضاییه و استفاده از وسیله محاسبه مهریه. نشانی سایت :

http://www.moshaver129.ir/tabid/133/Default.aspx

۲– بر اساس ماده ۲ آییننامه اجرایی قانون

الحاق یک تبصره به ماده ۱۰۸۲ قانون مدنی مصوب مورخه ۱۳/ ۲/ ۱۳۷۷ هیأت محترم

وزیران، نحوه محاسبه ارزش فعلی مهریه به ترتیب ذیل میباشد:

مبلغ مهریه مندرج در عقدنامه

ضربدر عدد شاخص در سال قبل

تقسیم بر عدد شاخص در سال وقوع عقد

= ارزش مهریه در حال حاضر

به طور مثال اگر ازدواج با مبلغ مهریه دویست هزار ریال در سال ۱۳۵۲ تحقق یافته

و قرار باشد مبلغ مذکور در حال حاضر تأدیه گردد، برای محاسبه مبلغ مهریه در حال

حاضر (سال ۱۳۸۹) از رابطه ذیل استفاده میگردد:

مبلغ مهریه مندرج در عقدنامه

ضربدر عدد شاخص در سال ۱۳۸۸

تقسیم برعدد شاخص در سال ۱۳۵۲ =

ارزش مهریه در حال حاضر (سال ۱۳۸۹)

بر اساس رابطه فوق و با توجه به اعداد شاخص که در جدول پیوست آمده است:

ارزش مهریه در حال حاضر (سال ۱۳۸۹) = ۲۰۰۰۰۰ ریال

ضربدر ۰۳/ ۲۰۳ تقسیم بر ۴۷/ ۰= ۷۴۵/ ۳۹۵/

۸۶

در نتیجه مهریه قابل پرداخت در سال ۱۳۸۹ (زمان تأدیه) معادل ۷۴۵ /۳۹۵ /۸۶ ریال

میباشد. بدیهی است که تا سال ۱۳۸۹ به پایان نرسد، صورت کسر فوق، شاخص سال ۱۳۸۸

یعنی عدد ۰۳/ ۲۰۳ خواهد بود و بعد از اتمام سال ۱۳۸۹ و ورود به سال ۱۳۹۰ شاخص

سال ۱۳۸۹ جایگزین شاخص سال ۱۳۸۸ خواهد گردید.

شایان ذکر است برای به دست آوردن میزان

مهریه همسر متوفی و خروج معادل آن از ماترک بایستی ضریب سال ازدواج تقسیم

بر ضریب سال قبل از فوت شود و سپس عدد به دست آمده در مبلغ مهریه ضرب شود

نامه معاون اقتصادی بانک مرکزی و نحوه محاسبه مهریه از ماهنامه آموزشی

دادگستری استان تهران (قضاوت) استخراج شده است.

ابزارهای سياست پولی در ايران

|

ابزارهای سياست پولی در ايران

در اجرای سياست پولی، بانک مرکزی میتواند مستقيماً از قدرت

تنظيمکنندگی خود استفاده نموده و يا به طور غيرمستقيم از اثرگذاری بر روی

شرايط بازار پول به عنوان انتشار دهنده پول پرقدرت (اسکناس و مسکوک در

جريان و سپردههای نزد بانک مرکزی) استفاده نمايد. بر همين اساس دو نوع

ابزار سياست پولی قابل تفکيک میباشد که ابزارهای مستقيم (عدم اتکا بر

شرايط بازار) و غيرمستقيم (مبتنی بر شرايط بازار) سياست پولی ناميده

میشوند. ابزارهای سياست پولی در ايران بر مبنای تفکيک مذکور به شرح ذيل

میباشد. 1- ابزارهای مستقيم1-1- کنترل نرخهای سود بانکی در کشور ما با اجرای قانون عمليات بانکی بدون ربا و معرفی عقود با

بازدهی ثابت و مشارکتی، ضوابط تعيين سود و يا نرخ بازده مورد انتظار ناشی

از تسهيلات اعطايی بانکها و حداقل و حداکثر سود و يا بازده مورد انتظار بر

طبق ماده (2) آييننامه فصل سوم قانون عمليات بانکی بدون ربا بر عهده شورای

پول و اعتبار میباشد. همچنين بر طبق ماده (3) آييننامه فصل چهارم قانون

مذکور بانک مرکزی میتواند در تعيين حداقل نرخ سود(بازده) احتمالی برای

انتخاب طرحهای سرمايهگذاری و يا مشارکت و نيز تعيين حداقل و يا عنداللزوم

حداکثر نرخ سود مورد انتظار و يا نرخ بازده احتمالی برای ساير انواع

تسهيلات اعطايی بانکی دخالت نمايد. 1-2- سقف اعتباری اين نوع ابزارهای پولی با ايجاد محدوديتهای اعتباری و اعطای اعتبارات

مستقيم به همراه منظور کردن اولويت در امر اعطای اعتبارات بانکی در مورد

بخشهای خاص اقتصادی عملاً اقدام به جهتدهی اعتبارات به سمت بخشهای مورد

نظر مینمايد. براساس ماده 14 قانون پولی و بانکی كشور، بانک مرکزی می

تواند در امور پولی و بانکی دخالت و نظارتهايی داشته باشد که از جمله مفاد

آن محدود کردن بانکها، تعيين نحوه مصرف وجوه سپردهها و تعيين حداکثر مجموع

وامها و اعتبارات در رشتههای مختلف است. 2- ابزارهای غيرمستقيم2-1- نسبت سپرده قانونی: نسبت سپرده قانونی از جمله

ابزارهای سياست پولی بانک مرکزی میباشد. بانکها موظفند همواره نسبتی از

بدهيهای ايجاد شده و بطور اخص سپردههای اشخاص نزد خود را در بانک مرکزی

نگهداری کنند. بانک مرکزی از طريق افزايش نسبت سپرده قانونی حجم تسهيلات

اعطايی بانكها را منقبض و از طريق کاهش آن، اعتبارات بانكها را منبسط

مینمايد. بر طبق ماده (14) قانون پولی و بانکی نسبت سپرده قانونی از 10

درصد کمتر و از 30 درصد بيشتر نخواهد بود و بانک مرکزی ممکن است برحسب

ترکيب و نوع فعاليت بانکها نسبتهای متفاوتی برای آن تعيين نمايد. 2-2- اوراق مشاركت بانك مركزی: اجرای بهينه سياستهای

پولی توسط بانک مرکزی، توسط ابزار اصلی و محوری عمليات بازار باز صورت

میگيرد که به بانکها انعطاف لازم را در مديريت نقدينگی و مداخله در بازار

پولی اعطاء مینمايند. به منظور توسعه و بسط عمليات بازار باز و اجرای

سياستهای پولی از حيث مديريت نقدينگی و تاثير بر بازار پول و سرمايه، يافتن

بديلهای مناسب در قالب موازين شرع مقدس اسلام بعد از اجرای قانون عمليات

بانكی بدون ربا از جايگاه ويژهای برخوردار گرديد. اوراق قرضه به جهت مبتنی

بودن بر بهره، اصولاً در اسلام پذيرفته شده نيست. ليکن اوراق مشارکت و

سهيم نمودن سرمايهگذاران در فعاليتهای اقتصادی و پرداخت سودهای واقعی

نهتنها با مانع مواجه نيست بلکه مورد تشويق نيز میباشد. برای اولين بار،

براساس ماده 91 قانون برنامه سوم به بانک مرکزی اجازه داده شد که با تصويب

شورای پول و اعتبار، از اوراق مشارکت بانک مرکزی استفاده نمايد. شايان ذكر

است كه براساس برنامه چهارم توسعه، انتشار اوراق مشاركت بانك مركزی با

تصويب مجلس شورای اسلامی مجاز خواهد بود. انتشار و عرضه اوراق مشاركت بانك مركزی از جمله ابزارهای سياست انقباضی و

اجرای عمليات بازار باز میباشد؛ بطوری كه با عرضه اين اوراق از حجم

نقدينگی كاستهشده و وجوه اين اوراق نزد بانك مركزی مسدود میگردد. در بخش

پايه پولی نيز انتشار اين اوراق موجب افزايش جزء بدهيهای بانك مركزی و كاهش

پايه پولی خواهد شد. لذا در مجموع انتشار اوراق موجبات كاهش رشد نقدينگی

را فراهم میسازد. در واقع سياستگذار پولی را قادر مینمايد تا در مواقع

لزوم از طريق كنترل نقدينگی، دستيابی به نرخ تورم پايين را ميسر سازد. 2-3- سپرده ويژه بانكها نزد بانك مركزی: يكی از

مهمترين اقداماتی كه در جهت استفاده مطلوب از ابزارهای غيرمستقيم پولی در

چارچوب قانون عمليات بانكی بدون ربا صورت گرفت، اجازه افتتاح حساب سپرده

ويژه بانكها نزد بانك مركزی است كه در اواخر سال 1377 به تصويب شورای پول و

اعتبار رسيد. هدف اصلی از اجرای اين طرح، اعمال سياستهای پولی مناسب جهت

كنترل و مهار نقدينگی از طريق جذب منابع مازاد بانكها بوده است. لازم به

ذكر است كه بانك مركزی به سپرده ويژه بانكها نزد خود براساس ضوابط خاصی سود

پرداخت میكند. |

|